Unser Ausblick auf die Fundamentaldaten

EZB-Schützenhilfe fällt mäßig aus – DAX, Dow Jones und S&P 500 nahezu unverändert

Rund um die EZB-Sitzung am Donnerstag fiel der deutsche Leitindex deutlich zurück, unterschritt kurzfristig sogar die Marke von 10.600 Punkten. Erst die Wall Street sorgte für Rückenwind und der DAX erreichte zwischenzeitlich sein Tageshoch von 10.748,41 Indexpunkten. Am Ende des Handelstages gaben die wichtigsten drei US-Indizes jedoch wieder nach. Zum Wochenschluss konnte sich nur der NASDAQ 100 im Plus halten. Dow Jones und S&P 500 schlossen – wenn auch nur leicht – im Minus.

Die EZB hat dem Markt jedenfalls keine starke Schützenhilfe gegeben. EZB-Präsident Mario Draghi verwies gleich mehrfach auf ein Wiedersehen im Dezember. Zu diesem Zeitpunkt rechnen Markteilnehmer vermehrt mit einer neuen – überfälligen – Zinsanhebung seitens der US-Notenbank Fed.

Den Marktgerüchten über ein vorzeitiges Ende des QE-Programms der EZB kann derzeit eine klare Absage erteilt werden. Dieses wird mindestens bis März 2017 mit 80 Mrd. Euro pro Monat weitergeführt. Was danach kommt, weiß hoffentlich wenigstens Mario Draghi.

Am Freitag ging der DAX mit einem Tagesplus von 0,09 Prozent bei 10.710,73 Indexpunkten aus dem Xetra-Handel. Das Handelsvolumen fiel mit 3.216.540.659,00 Euro nur geringfügig höher aus als am Vortag. Am Donnerstag, dem EZB-Tag, hatte es bei 3.199.825.882,00 Euro gelegen. Der XDAX notierte um 22:15 Uhr bei 10.723,02 Punkten, der FDAX schloss an der EUREX mit 10,717.50 Punkten. An der Wall Street beendete der Dow Jones den Handelstag mit 18.145,71 Punkten, die Rekordmarke liegt hier bei 18.668,44 Punkten. Der NASDAQ 100 notierte zum Handelsschluss bei 4.851,861 Punkten, die Rekordmarke liegt bei 4.904,72 Punkten. Der breit gefasste S&P 500 schloss mit 2.141,16 Zählern, der Rekord beträgt 2.193,81 Punkte. Der Euro notierte nach US-Börsenschluss bei 1,0884 US-Dollar. Die Feinunze Gold war am Spotmarkt für 1.266,46 US-Dollar zu haben, Rohöl der Nordseesorte Brent kostete zum US-Handelsschluss im Dezember-Kontrakt 51,78 US-Dollar das Fass. Der Euro-Bund-Future notierte am Freitag an der EUREX mit einem Schlusskurs von 164,29 Zählern. Die Rendite für zehnjährige Bundesanleihen liegt aktuell bei 0,00 Prozent. Der Spread zwischen zehnjährigen deutschen Bunds und zehnjährigen US-Staatsanleihen (1,73 Prozent Rendite) liegt damit bei 173 Basispunkten. In der neuen Handelswoche begibt die Finanzagentur des Bundes am 26.10.2016 Kapitalmarktinstrumente (Bobl) mit einer fünfjährigen Laufzeit und einem Emissionsvolumen von 3,0 Mrd. Euro (Aufstockung).

Fällt die Weihnachtsrallye dieses Jahr aus?

„Sollte Draghi im Dezember liefern müssen, dann fällt die Weihnachtsrallye nicht nur beim DAX aus“, so Dirk Friczewsky, Finanzanalyst für LYNX Broker. „Die Fed erhöht im Dezember den Leitzins, zumindest preisen die Terminmärkte dies gemäß FedWatch Tool mit einer Wahrscheinlichkeit von 74 Prozent ein. Die undankbare Aufgabe der EZB ist es, vor der Fed grundlegende Entscheidungen zu treffen. Die EZB wird die Börsen und auch die Politik nicht ewig mit billigem Geld retten können“, erläutert Friczewsky.

Volkswirtschaftliche Daten und Unternehmensnachrichten

In der Nacht zum Montag werden um 01:50 Uhr die japanischen Handelsbilanzdaten für den September publiziert (Export-, Importdaten sowie adjustierte Güterhandelsbilanz) und um 02:30 Uhr wird der japanische Nikkei-Einkaufsmanagerindex Oktober für das verarbeitende Gewerbe veröffentlicht. Die Oktober-Einkaufsmanagerindizes für das verarbeitende Gewerbe, das Dienstleistungsgewerbe und gesamt (composite) stehen für Frankreich um 09:00 Uhr, für Deutschland um 09:30 Uhr und für die Eurozone um 10:00 Uhr zur Bewertung an. Die italienische September-Handelsbilanz mit den Nicht-EU-Ländern wird ebenso um 10:00 Uhr ausgegeben. Der Monatsbericht der Bundesbank und die Trendumfrage zu Auftragslage und realisierten Umsätzen der britischen Industrie im Oktober folgen um 12:00 Uhr. Um 14:30 Uhr werden der nationale Aktivitätsindex der Chicago Fed für den September und die kanadischen Großhandelsumsätze für den August ausgewiesen. Den Markit-Einkaufsmanagerindex für das verarbeitende Gewerbe im Oktober sowie die wöchentlichen Ankaufvolumina der EZB von Staats- und Unternehmensanleihen, Pfandbriefen und ABS gilt es um 15:45 Uhr zu beurteilen. Rund 100 Unternehmen berichten von ihren aktuellen Ergebnissen, darunter Visa (US), Sartorius (DE), Koninklijke Philips NV (NL) und Luxottica (IT).

Am Dienstag werden um 01:50 Uhr die japanischen Dienstleistungspreise für den August ausgewiesen. Weiter geht es erst in der europäischen Handelszeit mit den deutschen Importpreisen für den September und dem britischen nationalen Immobilienpreisindex für den Oktober. Das französische Geschäftsklima für den Oktober steht um 08:45 Uhr zur Bewertung an. Um 10:00 Uhr werden die italienischen Industrieumsätze und -erträge für den August sowie als Highlight des Handelstages der deutsche ifo-Index inklusive Geschäftsklimaindex, Geschäftsaussichten und aktueller Lagebeurteilung für den Oktober publiziert. Um 14:55 Uhr werden die US-Redbook-Einzelhandelsumsätze der Woche ausgewiesen. Um 15:00 Uhr folgen der US-Hauspreisindex für den August und der S&P-Case-Shiller-Hauspreisindex für den August. Um 16:00 Uhr stehen die Oktober-Werte für das US-Verbrauchervertrauen des Conference Boards, das IBD/TIPP-Verbrauchervertrauen und den Richmond Fed Index für das verarbeitende Gewerbe auf der Agenda. Nach US-Börsenschluss werden um 22:30 Uhr noch die US-API-Rohöllagerbestandsdaten publiziert. Über 300 Konzerne veröffentlichen Ergebnisse, darunter Covestro (DE), Iberdrola (ES), Orange (FR), Renault (FR), BP (GB), Merck & Co (US), Caterpillar (US), Procter & Gamble (US), General Motors (US), AT&T (US), Apple (US), Novartis (CH), Anglo American (GB), Baker Hughes (US), MTU Aeroengines (DE) und United Technologies (US).

Das Gfk-Verbrauchervertrauen für Großbritannien im Oktober wird am Mittwoch um 01:05 Uhr und die australischen Verbraucherpreise für das dritte Quartal werden um 02:30 Uhr erwartet. Das deutsche Gfk-Verbrauchervertrauen für den November und der Schweizer UBS-Konsumindikator Oktober werden um 08:00 Uhr publiziert, das französische Verbrauchervertrauen für den Monat Oktober um 09:00 Uhr. Die italienischen August-Einzelhandelsumsätze werden um 10:00 Uhr ausgegeben und um 13:00 Uhr werden als erste US-Daten die MBA-Hypothekengenehmigungen ausgewiesen. Die US-Güter-Handelsbilanz für den September wird um 14:30 Uhr publiziert, die Markit-Einkaufsmanagerindizes für den Dienstleistungssektor und gesamt (composite) stehen dann um 15:45 Uhr zur Bewertung an. Um 16:00 Uhr folgen die Verkäufe neuer US-Häuser und um 16:30 Uhr werden die US-EIA-Rohöllagerbestandsdaten der Woche ausgewiesen. Um 23:45 Uhr wird die neuseeländische September-Handelsbilanz veröffentlicht. Weit über 400 Unternehmen legen Zahlen vor, darunter Nintendo (JP), Banco Santander (ES), Bayer (DE), Boeing (US), Biogen (US), GlaxoSmithKline (GB), Ferrovial (ES), Lloyds Banking Group (GB), State Street (US), Texas Instruments (US), Tesla Motors (US), Coca-Cola (US), Telenor (NO), Newmont Mining (US), Barick Gold (CA), Groupon (US), Krones (DE), Garmin (US), Nordea (SE), Logitech (CH), Hyundai (KR), Peugeot (FR), und Ebro Foods (ES). Feiertagsbedingt bleibt die Börse in Wien geschlossen.

Am Donnerstag werden um 01:50 Uhr die japanischen Wertpapiertransaktionsstatistiken der Vorwoche ausgewiesen und um 02:30 Uhr wird der australische Import- und Exportpreisindex für das dritte Quartal veröffentlicht. Die europäische Session beginnt mit den deutschen Arbeitsmarktdaten um 09:55 Uhr – ausgegeben werden die Arbeitslosenquote und die Veränderung der Arbeitslosenzahlen. Um 10:00 Uhr folgen die September-Daten zur Geldmenge M3 und zum Volumen der Privatkredite in der Eurozone. Der britische Dienstleistungsindex (Dreimonatsdurchschnitt per August) und das britische BIP für das dritte Quartal werden um 10:30 Uhr publiziert. Um 11:00 Uhr folgen die italienischen Lohninflationsdaten für den September. Aus den USA werden um 14:30 Uhr die Erst- und fortgesetzten Anträge auf Arbeitslosenhilfe sowie die Auftragseingänge langlebiger Güter im September erwartet. Um 16:00 Uhr werden die schwebenden US-Hausverkäufe im September ausgewiesen und um 17:00 Uhr folgt der Kansas-Fed-Aktivitätsindex des verarbeitenden Gewerbes im Oktober. Mehr als 500 Konzerne berichten von ihren aktuellen Ergebnissen, darunter Colgate-Palmolive (US), Deutsche Bank (DE), Deutsche Börse (DE), BASF (DE), Alphabet (US), ABB (CH), Altria Group (US), Baidu (CN), Amazon.com (US), Banco Bilbao Vizcaya Argentaria (ES) und Ford Motor (US).

Am Freitag um 01:30 Uhr werden die japanischen Verbraucherpreise für den September, die entsprechenden Oktober-Werte für den Großraum Tokio sowie die japanischen September-Arbeitsmarktdaten mit Arbeitslosenquote, Job-Bewerber-Verhältnis und Haushaltsausgaben veröffentlicht. Das neuseeländische ANZ-Geschäftsklima für den Oktober folgt um 02:00 Uhr, die australischen neuen Häuserverkäufe im Oktober um 03:00 Uhr und der australische Erzeugerpreisindex für das dritte Quartal um 03:30 Uhr. Die europäische Handelszeit wird um 08:45 Uhr mit den französischen Verbraucherpreisen für den September sowie dem französischen BIP für das dritte Quartal eröffnet. Um 09:00 Uhr werden die Schweizer KOF-Frühindikatoren und die spanischen Verbraucherpreise für den Oktober sowie das spanische BIP für das dritte Quartal ausgewiesen. Aus Großbritannien erwarten die Händler um 10:30 Uhr September-Daten zu den Verbraucherkrediten, den Hypothekengenehmigungen und der Geldmenge M4, die von der Bank of England gemeldet wird. Die deutschen Verbraucherpreise für den Oktober sind um 14:00 Uhr zu bewerten. Das US-BIP, der US-Arbeitskostenindex sowie die persönlichen US-Konsumausgaben für das dritte Quartal werden um 14:30 Uhr veröffentlicht. Um 16:00 Uhr steht das von Reuters und University of Michigan erhobene Verbrauchervertrauen für den Oktober zur Marktbewertung an. Der Baker-Hughes Rig Count wird um 19:00 Uhr ausgegeben, um 21:30 Uhr folgt der CoT-Bericht der CFTC. Die grafisch aufbereiteten COT-Daten bekommen Anleger auf der Seite Commitments of Traders Report von LYNX tagesaktuell zur Verfügung gestellt. 280 weitere Konzerne berichten von ihren aktuellen Ergebnissen, darunter Aker Solution (NO), Bolsas y Mercados Espanoles (ES), BNP Parisbas (FR), Chevron (US), Danske Bank (DK), Eni (IT), GEA Group (DE), Linde (DE), Sanofi (FR), Total (FR), UBS (CH) und Xerox (US).

Caterpillar – Baumaschinen, Minenequipment, Motoren und Turbinen für den Weltmarkt

Caterpillar (ISIN: US1491231015 – Symbol: CAT (NYSE) – Berichts- und Handelswährung: USD) ist eigenen Angaben zufolge ein weltweit führender Hersteller von Bau- und Bergmaschinen, Diesel- und Erdgasmotoren, Industriegasturbinen und dieselelektrischen Lokomotiven. Das Unternehmen ist zudem über „Caterpillar Financial Services“ ein großer Finanzdienstleister. Ob Bagger, Bulldozer, Lader, Baumaschinen – Caterpillar produziert in allen vorstellbaren Größenordnungen für die Land- und Forstwirtschaft, den Tiefbau, den Straßenbau, den Untertagebau und viele weitere Industriezweige. CEO des Konzerns ist Doug Oberhelman.

Die Unternehmensgeschichte begann 1886 mit der Entwicklung eines Mähdreschers durch Benjamin Holt. Im Jahr 1892 wurde die Holt Corporation gegründet, die 1910 „Caterpillar“ als Marke registrierte. Die ersten Traktoren der Marke „Caterpillar“ wurden schon im Ersten Weltkrieg eingesetzt und 1925 wurde dann die „Caterpillar Tractor Company“ gegründet.

Beim Bau des Hoover Dams 1936, und der Golden Gate Bridge 1937, beim Bau von mehr als 70.000 Meilen US-Fernstraßen ab 1944, bei der Ausweitung des Panama-Kanals 1962 sowie bei vielen anderen global bedeutenden Projekten mit enormer technischer Herausforderung waren immer Maschinen von Caterpillar beteiligt. Im Jahr 1951 wurde die erste Auslandsniederlassung in England eingerichtet und 1967 eröffnete der Konzern die heutige Konzernzentrale in Peoria im US-Bundesstaat Illinois. Nur drei Jahre später, im Jahr 1970, erzielte Caterpillar bereits mehr Umsätze außerhalb als innerhalb der USA. Legendär ist der weltgrößte Minen-Truck mit dem Kürzel „797“.

Über die Jahrzehnte tätigte Caterpillar diverse Akquisitionen. Der Konzern wuchs in seinen bedeutendsten Geschäftsfeldern jedoch oft auch aus eigener Kraft. Die Zukäufe der letzten Dekade waren im Jahr 2006 „Progress Rail Services“, 2008 „Shangdong SEM Machinery“, 2010 „Electro-Motive Diesel“, 2011 „Bucyrus International“ und „MWH GmbH“ aus Deutschland sowie 2013 „Walter Berg AB“.

Breit aufgestelltes Markenportfolio

Caterpillar verfügt über ein großes Portfolio an Marken. Eine der bekanntesten ist „CAT“ – dazu passend gibt es „CAT Financial“, „CAT Reman“ und „CAT Rental Store“. Weitere Marken sind „Anchor“, Asiatrak“, „FG Wilson“, „Hindustan“, „Hypac“, „MaK“, „MWM“, „Olympian“, „Perkins“, „Prentice“, „Progress Rail“, „PYROBAN“, „SEM“, „Zhengzhou SIWEI“, „Solar Turbines“, „Turbomach“ und „Turner“.

Analysteneinstufungen

Argus Research, Atlantic Equities, Bank of America Merrill Lynch, Barclays Capital, BMO Capital Markets, Citigroup, Cleveland Research Company, Credit Suisse Securities, Evercore ISI Institutional Equities, Goldman Sachs, Jefferies & Company, JPMorgan Securities, Longbow Research, Macquarie Research, Morgan Stanley, Morningstar, OTR Global, RBC Capital Markets, Robert W. Baird, Stifel, UBS Securities, Vertical Research Partners, Wells Fargo Securities und William Blair haben die Aktie von Caterpillar auf dem Radar. Die Analysen der letzten sechs Monate stammen von Barclays, Jefferies, Goldman Sachs, OTR Global, Citigroup, Argus Research, Vertical Research und Credit Suisse.

Von den acht Analysten stuften drei das Wertpapier mit „buy“ ein, einer „outperform“, drei votierten mit „neutral“ oder „hold“ und einer vergab das Urteil „mixed“ (OTR Global). Die Kursziele liegen zwischen 112,00 (Goldman Sachs vom 11.10.2016) und 80,00 US-Dollar (Jefferies vom 11.10.2016). Das errechnete Durchschnittskursziel aus den sechs Analysen mit Kurszielangabe (OTR Global und Vertical Research blieben ein Kursziel schuldig) liegt bei 90,50 US-Dollar. Die Aktie ging zum Zeitpunkt der Analyse mit einem Kurs von 86,63 US-Dollar aus dem Handel an der NYSE. Es ist zwar noch Potenzial vorhanden, die Kurse sollten jedoch nicht mehr in den Himmel wachsen – besonders mit Blick auf die Bilanzprognosen für die Geschäftsjahre 2016 und 2017. Sollten die Rohstoffpreise aber wieder nachhaltig anziehen, so wird auch Caterpillar im Bereich Minenequipment/Baufahrzeuge profitieren können, da mitunter aufgeschobene Investitionen der Minenbetreibergesellschaften und anderer im Rohstoffsektor tätiger Konzerne nachgeholt werden könnten.

Laut den Schätzungen der Analysten findet der Turnaround bei Caterpillar im Geschäftsjahr 2018 statt. Im Durchschnitt prognostizieren die Analysten für 2018 ein Nettoergebnis je Aktie von 4,45 US-Dollar. Für 2019 und 2020 sehen die Konsensschätzungen dann nochmals besser aus, denn für 2019 werden 6,30 und für 2020 sogar 7,10 US-Dollar je Aktie prognostiziert.

Die Aktie und ihre Aktionärsstruktur

Der Markt bewertet Caterpillar derzeit mit 50,45 Mrd. US-Dollar. Die Aktie kostete in den letzten 52 Wochen 89,87 US-Dollar im Hoch und 56,36 US-Dollar im Tief. Auf Sicht der letzten fünf Jahre hat die Aktie eine Performance von nur 5,3 Prozent erreicht. Im gleichen Zeitraum konnte der Vergleichsindex S&P 500 rund 77 Prozent zulegen. Damit ist die Aktie von Caterpillar sehr deutlich als Underperformer zu bezeichnen.

Die Dividendenhistorie des Konzerns ist jedoch von beachtlicher Nachhaltigkeit. Caterpillar zahlt nämlich seit dem Gründungsjahr 1925 kontinuierlich Dividenden und bereits 1933 stellte man auf die in den USA weit verbreiteten Quartalsdividenden um. Seit 2007 hat sich die Dividende des Konzerns mehr als verdoppelt.

Seit 1926 gab es neun Aktiensplits – der letzte fand am 22. Juni 2005 statt. Heute sind insgesamt 582,32 Mio. Aktien ausstehend. Caterpillar ist unter anderem Mitglied im S&P 500, im S&P 100 und im Dow Jones Industrial Average. Von den ausgegebenen Aktien sind 9,52 Prozent der State Street Corporation zuzuordnen, 6,06 Prozent der Vanguard Group, State Farm Mutual Automobile Insurance halten 3,60 Prozent, Capital Research Global Investors und BlackRock Fund Advisors je 2,84 Prozent, Capital World Investors 2,68 Prozent, Harris Associates 2,37 Prozent, Wellington Management Company 2,36 Prozent, die Bill & Melinda Gates Foundation 1,93 Prozent und Invesco Advisors 1,57 Prozent (alle Daten gemäß den Halbjahresmeldungen vom 30. Juni 2016). Die Top-Ten halten demnach bereits 35,77 Prozent aller Aktien.

Sowohl kurz- als auch mittelfristig überwiegen bei den der SEC gemeldeten Insider-Transaktionen die Käufe die Verkäufe. In den letzten zwölf Monaten wurden in 25 Transaktionen 207.849 Wertpapiere erworben, jedoch in 34 Transaktionen nur 162.506 Wertpapiere veräußert. Die Insider halten demnach überwiegend an ihren Engagements fest.

Fundamentaldaten

Im Geschäftsjahr 2015 (bilanziert wird bei Caterpillar zum 31.12. gemäß US-GAAP in US-Dollar) wies der Konzern Umsatzerlöse in Höhe von 44,1 Mrd. US-Dollar aus (2014: 52,1 Mrd.; 2013: 52,7 Mrd.; 2012: 63,1 Mrd. und 2011: 57,4 Mrd. US-Dollar). Seit 2012 sind die Umsätze also stark zurückgegangen. Das Ergebnis der gewöhnlichen Geschäftstätigkeit lag für 2015 bei 2,9 Mrd. US-Dollar und der Jahresüberschuss bei 2,1 Mrd. US-Dollar (2014: 3,7 Mrd.; 2012: 5,7 Mrd. US-Dollar). Das Nettoergebnis je Aktie betrug 2015 3,23 US-Dollar. Für das Geschäftsjahr 2015 wurde eine Dividende in Höhe von 3,01 US-Dollar gezahlt und die Ausschüttungssumme betrug insgesamt 1,8 Mrd. US-Dollar. Im Jahr 2015 beschäftigte das Unternehmen gemäß Bilanz 105.700 Mitarbeiter (seit 2011/2012 wurden damit rund 20.000 Arbeitsplätze abgebaut). 6,5 Mrd. US-Dollar an liquiden Mitteln wurden für 2015 erklärt, das wirtschaftliche Eigenkapital lag bei 14,8 Mrd. US-Dollar und die Verbindlichkeiten wurden mit 63,6 Mrd. US-Dollar ausgewiesen. Die Bilanzsumme lag bei 78,5 Mrd. US-Dollar und die Eigenkapitalquote entsprach rund 19,1 Prozent (2014 waren es noch rund 20 Prozent). In den Bilanzprognosen für 2016 und 2017 werden Umsätze in Höhe von 40,10 und 39,49 Mrd. US-Dollar angegeben. Das EBIT für 2016 soll bei 2,66 Mrd. US-Dollar liegen, das für 2017 bei 3,07 Mrd. US-Dollar. Der Gewinn je Aktie soll sich 2016 auf 3,55 und 2017 auf 3,65 US-Dollar belaufen. Demnach könnte für 2016 und 2017 jeweils eine Dividende von 3,08 US-Dollar je Anteilsschein gezahlt werden. Der Cashflow je Aktie könnte 2016 7,56 US-Dollar und 2017 7,47 US-Dollar betragen. Das Nettovermögen je Anteilsschein ist in der Prognose für 2016 mit 26,10 und für 2017 mit 25,73 US-Dollar angesetzt. Die Nettoverschuldung könnte sich 2016 auf 4,25 Mrd. und 2017 auf 3,54 Mrd. US-Dollar belaufen.

Am 25. Oktober 2016 werden per Konferenzschaltung die Zahlen für das dritte Quartal präsentiert. Caterpillar nimmt am 02. November an der „Goldman Sachs Industrials Conference“ und am 10. November an der „Baird Industrial Conference“ teil.

Unser charttechnischer Ausblick – Indizes bieten kaum Trendvorteile

DAX-Future (Kontrakt 12-16)

Zu Beginn der vergangenen Handelswoche ging es für den DAX-Future noch leicht abwärts, bevor sich im Laufe der folgenden Tage eine gesunde Aufwärtsphase etablierte. Bereits am Mittwoch konnte daher das Wochenziel von 10.650 Punkten erreicht werden und am Donnerstag erzeugte der Markt sein Wochenhoch im Bereich 10.750 Punkte. Der Wochenschlusskurs lag bei knapp 10.700 Punkten. In den kommenden Tagen könnte es interessant werden, wie der Markt mit dem Widerstand bei 10.780 Punkten umgeht. Schafft er einen Durchbruch, so wäre ein Ziel von 10.875 Punkten durchaus realistisch. Ein Absacken unter die die Unterstützung von 10.650 Punkten wäre für die Long-Seite dagegen etwas kontraproduktiv und es sollte sehr vorsichtig mit Käufen umgegangen werden. Short-Trades stellen aus aktueller Sicht keine nennenswerte Option dar.

EUR.USD

Nur leicht konnte sich der EUR.USD in Richtung 1,1040 erholen, bevor das Währungspaar erneut die angepeilte Short-Richtung einschlug. Am Freitag erreichte es das Wochenziel 1,0900 und rutschte sogar weiter bis kurz vor die Unterstützung 1,0850. Der Wochenschlusskurs lag bei rund 1,0890. Der Druck auf der Abwärtsseite sollte weiterhin bestehen bleiben und die nächste Hauptunterstützung kurz vor der Marke 1,0800 ist ein realistisches Ziel. Die Aufwärtsseite sollte vorerst nur wenige Chancen bieten. Erst nach einem Überschreiten des Widerstandes 1,1040 könnte der Trendvorteil erneut drehen.

Bund-Future (Kontrakt 12-16)

Am Montag zeigte der Bund-Future etwas Schwäche und der Markt sackte direkt bis zum Short-Ziel von 162,75 Punkten ab, bevor ein über die Woche anhaltender Trend in Richtung des Long-Ziels von 164,25 Punkten einsetzte. Auf der Short- wie auf der Long-Seite konnten somit Gewinn-Trades generiert werden. Der Wochenschlusskurs lag nahe dem Zielkurs von 164,25 Punkten. Im Bereich 164,25 bis 165,25 liegen sehr viele Widerstände, was eine Fortsetzung der Long-Bewegung der Vorwoche etwas bremsen dürfte. Käufe sind zwar vorerst weiterhin interessant, allerdings sollte sehr defensiv agiert werden. Auch die Abwärtsseite könnte sich als interessant erweisen und ein Ziel von 163,50 Punkten wäre durchaus denkbar. Sowohl die Long- als auch die Short-Seite sind also für Trade-Szenarien offen, doch es muss mit großer Vorsicht agiert werden.

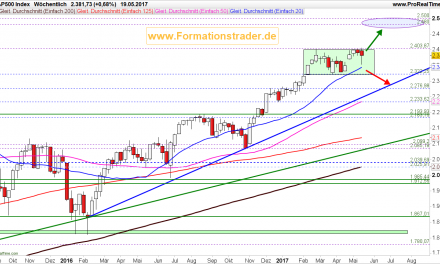

S&P-Future (Kontrakt 12-16)

Wie erwartet bot der S&P-Future nur wenige interessante Handelsmöglichkeiten und der eine oder andere Versuch auf der Abwärtsseite unterhalb des Widerstandes von 2.135 Punkten brachte nur sehr kleine Gewinne. Das Wochenhoch vom Donnertag lag nahe 2.144 Punkten, das Wochentief vom Montag bei 2.117 Punkten und der Wochenschlusskurs in der Nähe der richtungsentscheidenden 2.135-Punkte-Marke. Auch in den kommenden Handelstagen sollte letztere Marke im Blick behalten werden. Darunter könnte die Abwärtsseite erneut Chancen in Richtung 2.112,50 Punkte bieten. Oberhalb von 2.135 Punkten beginnt ein Bereich zahlreicher Widerstände, was die Chancen auf der Käuferseite stark bremst.

Aktie: Caterpillar (USD)

Die Aktie von Caterpillar hielt sich in den vergangenen fünf Jahren zunächst lange oberhalb der Unterstützung von 80,00 US-Dollar. Von Anfang 2012 bis Ende 2014 nahm der Wert zwei Anläufe über die Marke von 110,00 US-Dollar, bevor Mitte 2015 ein Einbruch in Richtung 56,00 US-Dollar verkraftet werden musste. Von diesem Tief aus stieg die Aktie seit Anfang dieses Jahres wieder an, was aktuell erneut zu Kursen oberhalb der charttechnisch wichtigen Marke von 80,00 US-Dollar führte. Der Schlusskurs der Vorwoche lag bei rund 86,00 US-Dollar. Die seit Anfang des Jahres sauber anhaltende Aufwärtstendenz sollte auch weiterhin Bestand haben. Käufe oberhalb von 80,00 US-Dollar wären somit eine Überlegung wert, wobei der Widerstand von 97,50 US-Dollar ein realistisches Ziel darstellen könnte. Erst ein erneutes nachhaltiges Unterschreiten der Unterstützung von 80,00 US-Dollar würde den Wert wieder in den Abwärtsmodus versetzen, was zu einer vorläufigen Zurückhaltung bei Käufen führen sollte.

Webinare:

- 24.10.2016 um 18:30 Uhr Der Marktüberblick für Deutschland und die US-Märkte + Live Trading

- 24.10.2016 um 19:45 Uhr Primetime Setups – Das interaktive Webinar zur Analyse Ihrer Wertpapiere

- 26.10.2016 um 19:00 Uhr Optionskombinationen in der TWS handeln

- 27.10.2016 um 18:30 Uhr Start in die Börsensaison 2016/2017 mit langfristigen Optionen

- 31.10.2016 um 18:30 Uhr Der Marktüberblick für Deutschland und die US-Märkte + Live Trading

- 31.10.2016 um 19:45 Uhr Primetime Setups – Das interaktive Webinar zur Analyse Ihrer Wertpapiere

- 02.11.2016 um 18:30 Uhr Clinton oder Trump – Welche Aktien bzw. Sektoren würden profitieren?

- 03.11.2016 um 18:00 Uhr Das Potenzial von Megatrends erschließen und mit ETFs investierbar machen

Kontakt:

E-Mail: service@lynxbroker.de

Telefon: 0800-5969-000 (kostenfrei)

Kundensupport:

Montag bis Donnerstag: 08:00 – 20:00 Uhr

Freitag: 08:00 – 18:00 Uhr

LYNX – Anlegen mit Vorsprung

Nutzen Sie ab jetzt den technischen Vorsprung des Handelsblatt Testsiegers gegenüber anderen Brokern! Eröffnen Sie Ihr Depot und handeln Sie in Zukunft professionell und günstig über LYNX: https://www.lynxbroker.de

Disclaimer

Soweit wir Ihnen Börseninformationen in unserem Newsletter zur Verfügung stellen, ist dies keine Anlageberatung. Die hier enthaltenen Aussagen sind nicht als Angebot oder Empfehlung bestimmter Anlageprodukte zu verstehen. Dies gilt auch dann, wenn einzelne Emittenten oder Wertpapiere erwähnt werden.

Die in unserem Newsletter enthaltenen Informationen können die auf die individuellen Verhältnisse des Anlegers abgestellte anlegergerechter und anlagegerechte Beratung nicht ersetzen. Bitte setzen Sie sich deshalb mit Ihrem zuständigen Berater in Verbindung.

Die Inhalte richten sich ausschließlich an Kunden, die ihren Wohnsitz in der Bundesrepublik Deutschland haben.

Rechtlich einzig verbindliches Dokument bei Neuemissionen sowie Investmentfonds ist der jeweilige Verkaufsprospekt.

Wir stellen Ihnen die Informationen trotz sorgfältiger Beschaffung und Bereitstellung nur ohne Gewähr für die Richtigkeit/Vollständigkeit, Aktualität oder Genauigkeit sowie Verfügbarkeit der zum Abruf bereitgehaltenen und angezeigten Börsen- und Wirtschaftsinformationen, Kurse, Preise, Indizes, allgemeinen Marktdaten, Bewertungen, Einschätzungen sowie der sonstigen zugänglichen Inhalte zur Verfügung. Dies gilt auch für Inhalte von Dritten.

Die insbesondere im Zusammenhang mit Produktinformationen dargestellten Sachverhalte dienen ausschließlich der Illustration und lassen keine Aussagen über zukünftige Gewinne oder Verluste zu. Etwaig genannte Konditionen sind als unverbindliche Indikationen zu verstehen und sind abhängig von dem Marktgeschehen am Abschlusstag.

Trotz sorgfältiger inhaltlicher Kontrolle übernehmen wir keine Haftung für die Inhalte externer Links. Für den Inhalt der verlinkten Seiten sind ausschließlich deren Betreiber verantwortlich.

Redaktionsschluss für den Wochenausblick ist 20:00 Uhr am Sonntag vor dem Erscheinungstermin. Alle Ereignisse die nach dem Redaktionsschluss eintreten könnten die im Wochenausblick getroffenen Meinungen und Annahmen beeinflussen.

Impressum

LYNX B.V. Germany Branch

Hausvogteiplatz 3 -4

10117 Berlin

Deutschland

Zuständige Aufsichtsbehörde

Bundesanstalt für Finanzdienstleistungsaufsicht

Graurheindorfer Straße 108

D – 53117 Bonn

und

Marie-Curie-Str. 24-28

D – 60439 Frankfurt am Main

Telefon: +4930303286690

E-Mail: service@lynxbroker.de

Web: www.lynxbroker.de

HRB: 115523 B, Amtsgericht Berlin-Charlottenburg

Geschäftsführer: Rogier Groen, Jeroen Kramer

Ständige Vertreter der Zweigniederlassung und V.i.S.D.P.: Christoph Schoeneberg, Klaus Schulz

Stand: 20.09.2012

Über das Unternehmen:

LYNX Broker B.V. ist der Onlinebroker-Spezialist. Mittels seiner mächtigen Handelsplattform bietet LYNX Broker seinen Kunden die Möglichkeit, an mehr als 90 Börsenplätzen in 20 Ländern weltweit in Echtzeit zu handeln- und das zu günstigen Konditionen. Die Produktpalette reicht von Aktien, ETFs und Zertifikaten über Optionen und Futures bis hin zu Forex.

LYNX B.V. eignet sich dabei sowohl für aktive Daytrader als auch für mittel- bis langfristig orientierte Anleger: Vom Aufgeben einer einfachen Aktienorder bis hin zur Umsetzung von professionellen Handelsstrategien an Terminbörsen ist alles möglich.

Umfangreiche kostenfreie Handelsmodule wie OptionsTrader, ComboTrader und ChartTrader ermöglichen schnellen und präzisen Handel. Den Kunden stehen darüberhinaus mobile Anwendungen für alle gängigen Smartphones sowie für iPad zur Verfügung.